板块底部临近,当前白马18年PE普遍不到20x。短期机构调仓+iPhone X出货量弱幅低于预期+国产机同比低于预期,利空持续消化带来板块调整压力,但白马股普遍18年估值都在20x左右、接近底部,看到18Q1 iPhone X的价增逻辑仍会强兑现到板块业绩上,因此当前对板块毋须过于悲观。预计1月份机构调仓充分后行业见底,板块迎来估值修复机会。另外,从行业比较来看,消费电子依旧是18年稀缺的低估值、高增长资产,年前调整充分也为年后长牛“造势”(16年年底也是市场对板块最悲观的时候,年底的调整为17年的大牛市积蓄了充足的爆发力)。1月份抄底建议关注穿越终端销量周期的高成长白马(估值有强支撑,优先受益板块预期反转)+超跌且18年业绩确定性高增长个股(市场低估,业绩释放带来预期修复)。另外,处于快速渗透期的新型零组件及新型终端亦是重要方向,新型零组件包括iPhone X初次搭载的3D sensingLCP天线无线充电双面玻璃等新方向,新终端包括Apple WatchAirPodsAR等处于渗透加速阶段的新硬件。关注:歌尔股份、东山精密、信维通信、立讯精密、蓝思科技、欧菲科技、环旭电子、大族激光等。

以2018为视角,一方面我们正真看到去库存周期接近尾声(17H1半导体板块原材料占库存比例提升,且台积电法说会亦给出半导体逐季库存向好预期);另一方面存储、屏等元器件涨价趋缓或反转,压制半导体板块因素得到弱化,同时建厂潮迎来业绩兑现期,设备、封测板块优先受益。另外,大基金二期有望在2018如期落地,新建晶圆厂,18年拉动设备出货首次带来业绩兑现等因素也让我们正真看到基本面方面的改善。综上2018可能是半导体板块具有长期投资价值元年,从整体投资策略上,我们提议关注供给驱动结构性机会,优选细分市场封测、设备等龙头标的。建议关注:北方华创、兆易创新、华天科技、长电科技、风华高科、通富微电、中芯国际、汇顶科技、纳思达等。

短看18年供需弱平衡、价格微承压,长看OLED抢跑+面板、设备厂全方位崛起大机遇。结合18年供需变动,我们预计面板整体维持供过于求的弱平衡格局,价格依旧面临微弱压力。未来两三年国内上了多条高世代线和OLED线,国内企业能参与的cell & module段新释放的需求较大,并且本土企业有就近配套优势、海外设备的拿货周期较长,为国内设备厂创造了极佳的替代机遇。持续看好本土面板企业崛起以及带动的设备全方位国产化机遇,关注龙头与设备厂商,建议关注联得装备、精测电子、京东方A、大族激光等。

我们认为PCB行业整体向中国大陆转移的趋势明显,近两年内资PCB有突出贡献的公司陆续实现上市,有望实现加速国产替代进程。下游5G、汽车电子、服务器等应用场景仍然具备较强的拉动效应,在国内宏观经济环境平稳向好的背景下,有望实现稳定增长。全国范围内环保力度的加强,有利于产业加速向有突出贡献的公司集中。建议关注产业链上下游的有突出贡献的公司,如生益科技、景旺电子、深南电路、胜宏科技等。

板块底部临近,当前白马18年PE普遍不到20x。短期机构调仓+iPhone X出货量弱幅低于预期+国产机同比低于预期,利空持续消化带来板块调整压力,但白马股普遍18年估值都在20x左右、接近底部,看到18Q1 iPhone X的价增逻辑仍会强兑现到板块业绩上,因此当前对板块毋须过于悲观。预计1月份机构调仓充分后行业见底,板块迎来估值修复机会。另外,从行业比较来看,消费电子依旧是18年稀缺的低估值、高增长资产,年前调整充分也为年后长牛“造势”(16年年底也是市场对板块最悲观的时候,年底的调整为17年的大牛市积蓄了充足的爆发力)。1月份抄底建议关注穿越终端销量周期的高成长白马(估值有强支撑,优先受益板块预期反转)+超跌且18年业绩确定性高增长个股(市场低估,业绩释放带来预期修复)。另外,处于快速渗透期的新型零组件及新型终端亦是重要方向,新型零组件包括iPhone X初次搭载的3D sensingLCP天线无线充电双面玻璃等新方向,新终端包括Apple WatchAirPodsAR等处于渗透加速阶段的新硬件。关注:歌尔股份、东山精密、信维通信、立讯精密、蓝思科技、欧菲科技、环旭电子、大族激光等。

板块底部临近,当前白马18年PE普遍不到20x。短期机构调仓+iPhone X出货量弱幅低于预期+国产机同比低于预期,利空持续消化带来板块调整压力,但白马股普遍18年估值都在20x左右、接近底部,看到18Q1 iPhone X的价增逻辑仍会强兑现到板块业绩上,因此当前对板块毋须过于悲观。预计1月份机构调仓充分后行业见底,板块迎来估值修复机会。另外,从行业比较来看,消费电子依旧是18年稀缺的低估值、高增长资产,年前调整充分也为年后长牛“造势”(16年年底也是市场对板块最悲观的时候,年底的调整为17年的大牛市积蓄了充足的爆发力)。1月份抄底建议关注穿越终端销量周期的高成长白马(估值有强支撑,优先受益板块预期反转)+超跌且18年业绩确定性高增长个股(市场低估,业绩释放带来预期修复)。另外,处于快速渗透期的新型零组件及新型终端亦是重要方向,新型零组件包括iPhone X初次搭载的3D sensingLCP天线无线充电双面玻璃等新方向,新终端包括Apple WatchAirPodsAR等处于渗透加速阶段的新硬件。关注:歌尔股份、东山精密、信维通信、立讯精密、蓝思科技、欧菲科技、环旭电子、大族激光等。

以2018为视角,一方面我们正真看到去库存周期接近尾声(17H1半导体板块原材料占库存比例提升,且台积电法说会亦给出半导体逐季库存向好预期);另一方面存储、屏等元器件涨价趋缓或反转,压制半导体板块因素得到弱化,同时建厂潮迎来业绩兑现期,设备、封测板块优先受益。另外,大基金二期有望在2018如期落地,新建晶圆厂,18年拉动设备出货首次带来业绩兑现等因素也让我们正真看到基本面方面的改善。综上2018可能是半导体板块具有长期投资价值元年,从整体投资策略上,我们提议关注供给驱动结构性机会,优选细分市场封测、设备等龙头标的。建议关注:北方华创、兆易创新、华天科技、长电科技、风华高科、通富微电、中芯国际、汇顶科技、纳思达等。

以2018为视角,一方面我们正真看到去库存周期接近尾声(17H1半导体板块原材料占库存比例提升,且台积电法说会亦给出半导体逐季库存向好预期);另一方面存储、屏等元器件涨价趋缓或反转,压制半导体板块因素得到弱化,同时建厂潮迎来业绩兑现期,设备、封测板块优先受益。另外,大基金二期有望在2018如期落地,新建晶圆厂,18年拉动设备出货首次带来业绩兑现等因素也让我们正真看到基本面方面的改善。综上2018可能是半导体板块具有长期投资价值元年,从整体投资策略上,我们提议关注供给驱动结构性机会,优选细分市场封测、设备等龙头标的。建议关注:北方华创、兆易创新、华天科技、长电科技、风华高科、通富微电、中芯国际、汇顶科技、纳思达等。

短看18年供需弱平衡、价格微承压,长看OLED抢跑+面板、设备厂全方位崛起大机遇。结合18年供需变动,我们预计面板整体维持供过于求的弱平衡格局,价格依旧面临微弱压力。未来两三年国内上了多条高世代线和OLED线,国内企业能参与的cell & module段新释放的需求较大,并且本土企业有就近配套优势、海外设备的拿货周期较长,为国内设备厂创造了极佳的替代机遇。持续看好本土面板企业崛起以及带动的设备全方位国产化机遇,关注龙头与设备厂商,建议关注联得装备、精测电子、京东方A、大族激光等。

短看18年供需弱平衡、价格微承压,长看OLED抢跑+面板、设备厂全方位崛起大机遇。结合18年供需变动,我们预计面板整体维持供过于求的弱平衡格局,价格依旧面临微弱压力。未来两三年国内上了多条高世代线和OLED线,国内企业能参与的cell & module段新释放的需求较大,并且本土企业有就近配套优势、海外设备的拿货周期较长,为国内设备厂创造了极佳的替代机遇。持续看好本土面板企业崛起以及带动的设备全方位国产化机遇,关注龙头与设备厂商,建议关注联得装备、精测电子、京东方A、大族激光等。

我们认为PCB行业整体向中国大陆转移的趋势明显,近两年内资PCB有突出贡献的公司陆续实现上市,有望实现加速国产替代进程。下游5G、汽车电子、服务器等应用场景仍然具备较强的拉动效应,在国内宏观经济环境平稳向好的背景下,有望实现稳定增长。全国范围内环保力度的加强,有利于产业加速向有突出贡献的公司集中。建议关注产业链上下游的有突出贡献的公司,如生益科技、景旺电子、深南电路、胜宏科技等。

我们认为PCB行业整体向中国大陆转移的趋势明显,近两年内资PCB有突出贡献的公司陆续实现上市,有望实现加速国产替代进程。下游5G、汽车电子、服务器等应用场景仍然具备较强的拉动效应,在国内宏观经济环境平稳向好的背景下,有望实现稳定增长。全国范围内环保力度的加强,有利于产业加速向有突出贡献的公司集中。建议关注产业链上下游的有突出贡献的公司,如生益科技、景旺电子、深南电路、胜宏科技等。

本周我们讨论5G时代介质滤波器投资机会,利好风华高科(控股子公司国华新材料5G核心标的,依托风华高科唯一具备粉体自制能力)、东山精密(收购艾福电子70%股权,切入介质滤波器领域)等标的。

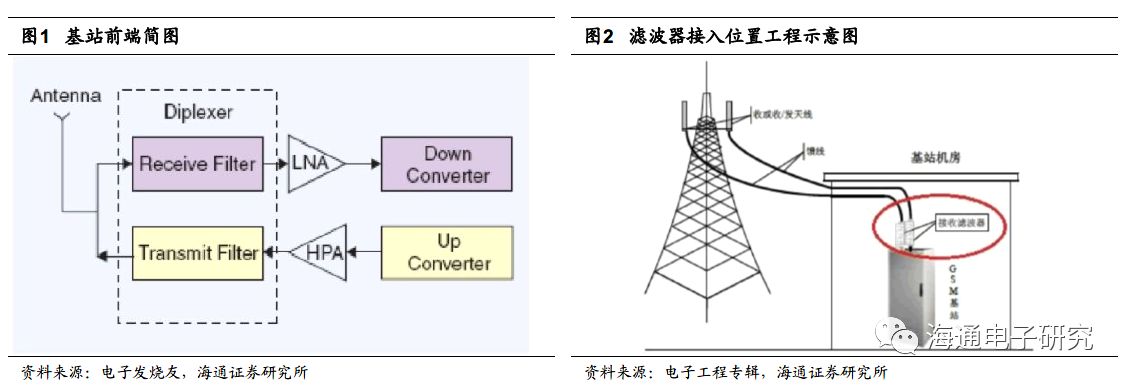

基站可狭义地理解为一个无线电收发信电台。一般基站有属于自身个人的明确的工作频段,因此基站必须有选择各种频率信号来进行收发的能力。滤波器的基本功能就是帮助基站实现选频,即通过需要的频率信号,而抑制不需要或者有害的频率信号。

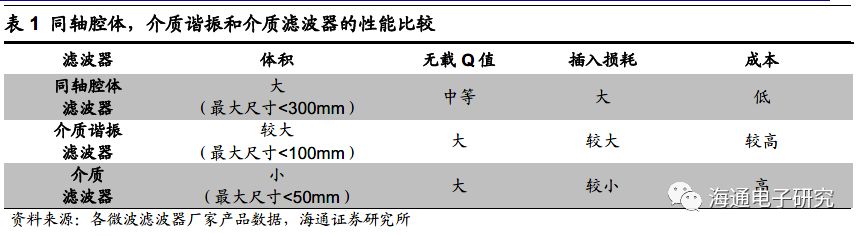

目前基站中广泛采用的同轴滤波器是通过不同频率的电磁波在同轴腔体滤波器中振荡,达到滤波器谐振频率的电磁波得以保留,其余频率的电磁波则在振荡中耗散掉的作用。而介质谐振滤波器与同轴腔体滤波器虽然结构相似,但电磁波主要在介质材料制造成的谐振器中发生振荡,而不是金属空腔中,由于介质材料的相对介电常数较高,其Q值较高,损耗小,同时温度漂移小。因此介质谐振滤波器现在被慢慢的变多地采用,替代同轴腔体滤波器的趋势明显。

介质滤波器中的电磁波谐振就发生在介质材料内部,没有金属腔体,其体积较上述两种滤波器都小得多。由于其所使用的陶瓷介质材料介电常数大,Q值高,选频特性好,工作频率稳定性高,损耗小,同时具有高的带外抑制。随着5G时代来临,为减少远距离传输造成的高频信号快速衰减,对元器件空间利用率要求比较高的小基站即将大量建设,因此这种体积小、性能优良的介质滤波器将极具发展潜力。

按照通信行业的普遍观点,由于5G网络使用频次增加、基站覆盖范围变小,5G 网络需要的基站数量可能达到4G 基站数量的1.5~2倍,即使仅以2016年末的数据为基准,5G 宏基站的数量保守估计为394万个,其中还不包括2020年后将大范围的使用在毫米波的微基站(MBS,Micro Base Station)、微微基站(PBS,Pico Base Station)以及家庭基站(Femto Base Station)。

质变背后的量变:MIMO与正交分频复用2大核心技术带动基站滤波器用量成倍增长

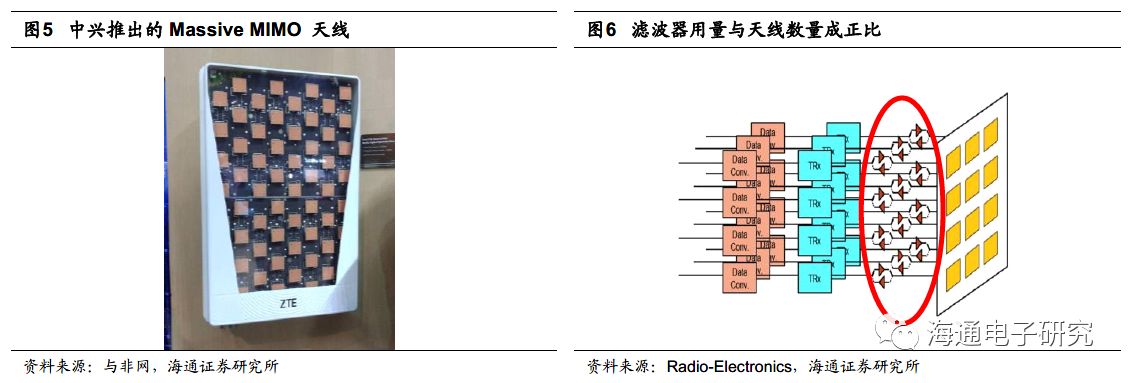

(1)Massive MIMO (Multi-Input Multi-Output)技术所使用的天线数量倍增,天线滤波器用量成比例倍增。目前在4G 中使用的MIMO 天线G 使用的Massive MIMO 天线个,未来毫米波技术成熟后天线体积预计能更加进一步缩小,阵列中的天线个。在基站中,每个天线都需要配备一个双工器,每个双工器由两组不同频率的阻带滤波器组成,用来隔离发射和接收讯号,防止本天线发射的信号被本天线接收。由此可见,当天线数量增加时,滤波器数量会随之成比例增加。

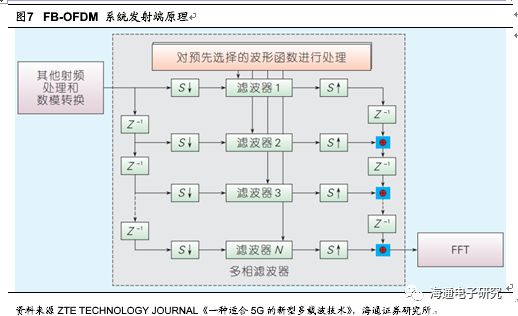

(2)基于滤波器组的下一代正交分频复用技术亦将大幅度的提高滤波器用量。载波聚合通过正交分频复用(OFDM)技术得以实现,可以将多个载波信号合成在一起,从而扩展通信带宽,提高上下行数据传输速率。下一代多载波技术均采用了滤波器组机制。以FB-OFDM为例,如图14所示,通过多个滤波器对传输带宽里的多个子载波分别进行滤波,然后再叠加到一起形成数据信号。基于滤波器组的OFDM方案将显著增加5G 基站中滤波器的用量。

一方面,5G时代对滤波器用量的提升就对器件尺寸和发热性能提出了严格的要求。陶瓷介质滤波器凭借其尺寸优势在Massive MIMO 天线中有望得到大规模应用。而5G 的另一个技术趋势是微型基站,是实现毫米波信号覆盖和高连接密度的关键。毫米波的应用使基站天线尺寸降低至毫米量级,使得传统基站有了小型化的可能,同时也对滤波器的体积和功耗提出了更高的要求。另一方面频率提升对滤波器尺寸提出更高要求,小型化趋势利好介质滤波器。滤波器的原理是使用不相同尺寸的谐振杆或陶瓷基块来让特定频率的电磁波在其中来回反射形成驻波。滤波器的尺寸与谐振频率、滤波器材质的相对介电常数有关,谐振频率越高、相对介电常数越大,滤波器尺寸越小。通常情况下,谐振器或介质滤波器的尺寸和波长在一个数量级。随着频段提升尤其是2020年左右毫米波开始投入到正常的使用中,相应的毫米波基站所使用的滤波器的尺寸也将缩小,这对需要装配的同轴腔体滤波器来说是不小的挑战,而一体化的陶瓷介质滤波器则更具备优势。

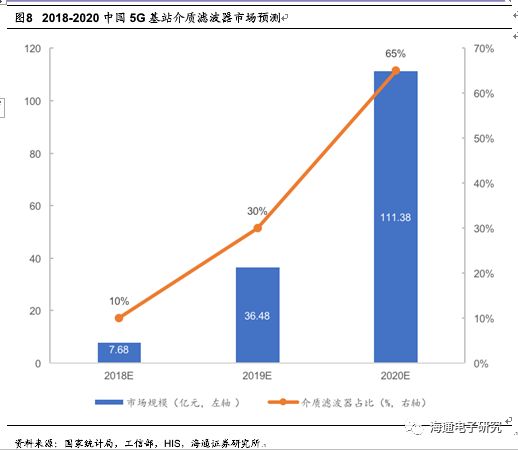

5G未来市场广阔,介质滤波器预计未来市场巨大。根据HIS,全球滤波器市场将迅速增加,到2020年用于5G基站建设的介质滤波器市场将超过100亿人民币,年复合增长达到143.9%的水平。而5G基站的介质滤波器需求量将随着基站数目与介质滤波器渗透率的增加,从目前的千万级达到2020年的2.3亿颗。公司有望在这一时点上抓住机遇崭露头角,落实发展的策略以进一步占有市场。

上周A股消费电子板块整体平稳,个股分化,我们判断当前市场对18Q1以及18年全年板块的预期已经充分释放,板块底部临近。上周领涨的个股包括艾华集团、银禧科技、飞荣达等。我们大家都认为短期板块能预见的拐点包括:1)、超跌反弹,短期部分个股18年估值已经处于历史底部,悲观预期充分释放;2)、2月份苹果财报出来后,市场有望对于18年的苹果出货量预期形成统一,板块或将迎来预期修复。

上周面板板块上涨,京东方A、精测电子、大族激光等分别上涨8.78%、2.58%、5.41%。

上周半导体板块亦表现下挫,设备、设计与封测子版块都有某些特定的程度下跌。其中北方华创、扬杰科技、富瀚微分别下跌11.06%、10.13%、7.01%。

中兴通讯美国子公司执行长程立新表示,最快年内推出5G行动网络功能的智能型手机产品。程立新在彭博(Bloomberg)访谈中表示,新手机最快2018年底或2019年初向美国市场推出。AT&T日前表示,年内将在数十座城市推动5G行动网络服务,但并未说明有哪里几座城市。而高通(Qualcomm)也曾透露很快将开始供应支持5G网络的处理器芯片。若没有基本的建设以及芯片组的支持,包括中兴或是其它品牌手机业者将很难推动有关产品。报导指出,中兴此前已曾透过AT&T及Verizon在美国销售手机。在美国手机业者并不是特别需要与电信营运商合作来销售手机,但这类的合作伙伴关系有助于推动营销及可见度。据彭博资料显示,中兴在全球智能型手机市场表现并不算杰出,2017年第3季市占率仅2.1%。即便如此,该公司仍名列进逼三星电子(Samsung Electronics)、苹果(Apple)市场地位的大陆品牌军团之一。若顺利于2019年初发布5G手机,将成为领先市场的业者之一,甚至超前苹果或三星。目前为止,多数手机品牌都尚未发布5G相关计画,但三星曾宣布一项与Verizon Wireless共同在加州部分地区提供5G网络的合作计画。另外,美国政府于2017年时同意苹果进行5G网络测试。

根据 IC Insights 最新的2018 McClean Report, 在未来五年内, 模拟芯片的销售量预计将在主要集成电路细分市场中增长最为强劲。McClean Report预测, 该市场将以6.6%的年复合增长率迅速增加,2017年全球模拟芯片总销售额为545亿美元,预计到2022年,全球模拟芯片市场规模可达到748亿美元。McClean Report的多个方面数据显示,在集成电路市场的四大产品类别: 模拟、逻辑、存储和微元件中,未来五年模拟市场增速最高达到6.6%,而微元件市场仅为3.9%,整体集成电路市场年复合增长率为5.1% 。 2018年, 汽车专用模拟市场预计将增长15% , 成为增长最快的模拟类产品, 这个增速在WSTS统计的33种集成电路产品分类中高居第三。无人驾驶、电动汽车市场增长以及慢慢的变多的电子系统集成进汽车中驱动了汽车模拟器件的需求稳健增长。通信和消费应用仍然是信号转换模拟电路最大的应用市场。 未来五年,预计有三年信号转换器件(模数转换器、混合信号器件等)市场将继续以两位数的速度迅速增加。在经历了2017年销售额暴涨58% 之后, IC Insights认为存储器市场将回归“正常”增长模式。 到2022年,存储市场预计将以5.2%的年复合增长率增长。预测未来五年整体集成电路市场的年复合增长率在5.1%左右。2017年全球集成电路市场增速达到22%,IC Insights预计2018年全球集成电路增速将达到8%,规模达到3939亿美元,2022年全球集成电路市场规模将达到4668亿美元。

英特尔(Intel)最新公布一系列测试结果,试图表示,透过数据安抚市场芯片安全漏洞在透过安全补丁更新后,个人计算机(PC)几乎不受降速影响,同时承诺将提供更多服务器有关数据信息。根据彭博(Bloomberg)报导,英特尔最新发布的测试数据表格,显示旧款芯片在安全补丁更新后工作速度至多仅降低10%。此次测试涵盖运行微软(Microsoft)Windows 10及Windows 7操作系统的3款自2015年来的三代处理器。微软与英特尔于上周证实有关过去10年生产的芯片存在安全漏洞相关报导,表示包括PC、手机以及服务器都存在遭到网络攻击的风险。这些安全漏洞是由Google研究人员发现,并强调几乎所有PC、手机处理器芯片都存在风险。鉴于英特尔芯片占据全球PC及伺服器的绝大部分市场,此次事件备受市场瞩目。不过Navin Shenoy强调,迄今为止尚未传出任何相关的攻击事件,在紧急发布安全补丁后,相信整体影响相当有限。

存储器模块储存大厂金士顿(Kingston)前进美国消费性电子展(CES),以一系列的固态硬盘(SSD)打头阵,同时,金士顿第一款无线电竞耳机HyperX Cloud Flight和RGB电竞外围 HyperX Alloy Elite RGB机械式电竞键盘、HyperX Pulsefire Surge RGB电竞鼠标也同步在CES正式亮相。金士顿在CES中展示三款SSD产品,首先是因应U.2接口的服务器在2018年将进入主流市场后,展示的PCIe NVMe U.2 SSD,其次是2.5寸、M.2和mSATA三种接口可供选择的UV500 SATA SSD产品线D NAND技术芯片并符合 TCG Opal规范协议,最后一款是超高的性价比的A1000 M.2 PCIe NVMe SSD 产品线。金士顿表示,在储存领域上,希望能全方位从企业级SSD、加密U盘、行动生活外围到嵌入式应用等,都能够给大家提供完善的储存解决方案。有必要注意一下的是,金士顿深耕电竞领域推出的新品牌HyperX,针对游戏市场,该品牌有三大产品线会在CES亮相。金士顿旗下的HyperX也进一步指出,在HyperX Cloud Flight 无线电竞耳机方面,Cloud Flight是采用2.4GHz传输技术,电力可达30小时,且其封闭式耳罩搭配90度旋转的设计,提供电竞玩家沉浸式的游戏音效,耳罩上的控制键则可快速调整LED 效果、麦克风静音、音量和电源控制。

2017年AMD推出Ryzen系列处理器和Vega绘图芯片逆袭市场,2018年将进一步推出更多高效能运算与绘图芯片产品,包括加速处理器(APU),或搭载Ryzen处理器和Radeon Vega绘图芯片的桌上型计算机芯片。AMD也将推出全系列的Ryzen行动加速处理器,并于4月推出第二代Ryzen桌上型计算机中央处理器(CPU),抢食英特尔(Intel)市场大饼。AMD的CPU为12纳米制程制造,将给英特尔带来压力。AMD利用Zen运算架构进攻市场,由于Zen架构的性能比上一代芯片提高52%,凸显AMD正在从Vega绘图架构中脱颖而出,Vega绘图架构是AMD与NVIDIA图形芯片(GPU)竞争的产品。在绘图芯片方面,AMD推出Radeon Vega Mobile扩大Vega系列新产品,并表示其首款7纳米产品将是专为机器学习应用而设计的Radeon Vega GPU。AMD表示,目前搭载于Ryzen桌上型计算机和行动处理器中销售的Zen核心,是以14纳米和12纳米制程生产,12纳米样本正在出货当中。AMD预计将在2018年透过超轻薄本的Radeon Vega Mobile GPU扩展Vega产品系列。而遵循Vega绘图架构的Navi将采用7纳米制程生产,而AMD下一代绘图架构预计将采用7纳米以上的制程生产。

大陆近年来在大尺寸TFT LCD面板产能扩增迅速,DIGITIMES Research预估,2019年大陆厂商大尺寸TFT LCD产能即可超越韩国厂商,跃居第一,新一阶段的政策方针则是希望在下一代显示器亦即AMOLED面板产能及出货方面大幅缩小与韩厂差距。从目前个别发展形态趋势来看,京东方虽非最先研发AMOLED技术厂商,但在积极投资下,已具备相对有利竞争地位,DIGITIMES Research预估,2021年京东方于中小尺寸AMOLED面板产能可望超越乐金显示器(LG Display;LGD),跃居全球中小尺寸AMOLED面板第二大供应商。在中性发展情境下,预估2022年大陆厂商中小尺寸AMOLED面板合计产能可达1,131万平方公尺,仅次于韩国厂商,全球比重将可达33.4%,相较其在2017年仅占7.5%,明显提升。若京东方目前规划中新资本预算皆能获得地方政府支持,在积极扩张情境下,2022年京东方在全球中小尺寸AMOLED产能比重将达20%,将成为国际手机大厂不可忽视的重要面板供应来源。

IC封装市场今年仍然被预测到一个稳定的增长趋势。IC封装整体的展望与半导体行业的需求总是捆绑在一起,总体而言,根据VLSI Research的报告,2018年芯片行业预计达到2769亿美元的规模,相比2017年增长7.8%。对芯片上升的需求导致了生产产能,各种各样的封装形式、引线框架和设备的不足。与过去几年一样,2018年,封测厂将会继续面临一些挑战。首先,他们必跟上不断前进的行业需求的步伐,第二,他们也必须持续地开发新的先进的产品,由于成本原因,许多芯片制造商正在从传统的,前沿的系统级芯片(system-on-a-chip, SoC)设计,寻找一种可替代方案。获得益处的一种方法是将多个元器件放在同一个先进的封装中,它可以以更低的成本提供一个SoC的功能。尽管如此,封测厂还是根据芯片量的预测高歌猛进地进行投入。根据Yole Développement的预测,IC封装的市场,其代表了所有的封装类型,2016年达到546亿美元,从2016年到2022年,保持每年3.5%的增长率。

中美合体恐颠覆NAND Flash产业 NAND Flash上游版图再度酝酿大震动,英特尔(Intel)和美光(Micron)即将在第三代3D NAND之后正式分道扬镳,两家公司除了对技术、产品规画前景互异外,英特尔在3D NAND布局明显押宝大陆市场,不仅扩充大连12寸厂产能,业界透露英特尔后续不排除会以技术授权等方式,加速携手大陆紫光集团,届时恐颠覆NAND Flash产业,这亦是三星电子(Samsung Electronics)最担心的中美合体情况。有必要注意一下的是,大陆紫光集团与英特尔一直有意扩大合作,传出有延伸至存储器事业的迹象,业界推测英特尔亟欲断开美光的因素之一,系为英特尔大连3D NAND厂与紫光集团展开合作所做的前期布局。NAND Flash业界分析,若英特尔与大陆紫光集团合体进攻3D NAND市场,这将会是三星、东芝(Toshiba)等大厂最怕见到的情况,因为一旦大陆势力介入现在六强鼎立的3D NAND市场生态,恐让市场供需更快速失衡,陷入供过于求。

大陆出手轻重成关键 全球5G技术及应用发展动向再度于2018年CES大展成为业界瞩目焦点,随著北美AT&T及韩国SK电信(SKT)纷宣示将在2018年底前,提前鸣枪起跑启动5G商用,日本、欧洲及大陆电信营运商亦紧跟在后,各国政府均打算藉由推动全新的5G通讯技术,协助自家科技供应链发展更上一层楼,面对北美、欧洲、韩国、日本及大陆都有心提前卡位5G市场商机,5G世代国际明星赛已全面开打。大陆将新世代的5G通讯技术,视为提升大陆科技供应链技术层次、创造新兴事物的能力、服务导向及出口商机的重要武器,配合大陆拥有庞大的内需市场作为主要支持,加上大陆过去在3G、4G世代藉由技术输出,有效拓展新兴国家市场商机,大陆政府及当地电信营运商对于全球5G商机的布局,业界都睁大眼在看。

事件10:全球12吋硅晶圆需求未来五年CAGR达7.1 %,2021年缺货才能缓解

根据市调机构统计, 半导体硅晶圆缺货状况要到至2021年才会缓解,其中,全球12吋硅晶圆需求更为强劲,至2021年的五年内,年复合成长率约7.1 %,至于8吋晶圆年复合成长率约2.1%。硅晶圆厂表示,这波缺货,主要与市场供需失衡有关,新增产能有限,但大陆晶圆厂快速崛起,硅晶圆供不应求。预估12吋晶圆厂未来几年每年皆以5%的年增率攀升,等于每年全球新增20至30万片产能,仍远不足市场估计每年新增50~80万片的需求。据悉,目前环球晶的产能到2019年已被预购一空,客户已开始洽谈2020年订单,在价格稳定上涨下,法人预估,环球晶今年营收和获利可望再创新高,同步推升中美晶营运改写新记录。

事件11:AI初创企业GTI在CES上展示AI计算棒,性能比英特尔强90倍

在今年的CES上,聚集了各行业的尖端技术,参展商不乏LG、松下、海信、TCL、三星等全球科学技术大厂。AI初创企业Gyrfalcon Technology Inc.(GTI)也展示了其最新产品,Laceli™ AI计算棒。该产品将直接与英特尔子公司Movidius的Neural Compute Stick竞争。这款Laceli™AI Stick体积小巧却拥有4GB存储空间,而就在去年七月,Intel子公司Movidius推出了基于Myriad 2芯片的神经计算棒Movidius Neural Compute Stick。GTI,这家正在兴起的硅谷AI创业公司此次推出新品Laceli™AI Stick,将直面与Intel的竞争。在半导体领域,除了GTI之外,一村资本还投资了领先的模拟与混合信号芯片供应商澜起科技,知名的垂直腔面发射激光器(VCSEL)供应商纵慧光电等。GTI、澜起科技和纵慧光电等企业被一村资本所青睐,不但由于其在技术上的创新和优势,更与中国向半导体生产和消费大国大步迈进息息相关。一村资本表示,目前已储备了若干立志于向具备国际竞争力、掌握世界级核心技术、占领国际高端市场目标进发的项目和公司,其前瞻性布局已初见成效。

石墨烯及二维材料受青睐随著矽的实用性逐渐降低,石墨烯以及其它二维材料开始受到半导体界的重视,目前虽已采用砷化镓、氮化镓和碳化硅等复合材料,但仍限于特定的利基应用。研究人员正探索使用由碲、硒、硫等基本元素衍生的过渡金属二硫族化合物(TMDC) 半导体材料,结合石墨烯电导体以及电绝缘体的单层六方氮化硼(也称为白石墨烯),作为电子元件、能源和采集装置的材料。单层石墨烯具备极高的导电性,然而2D碳材料因缺乏能隙,限制了它在集成电路的使用。相反地,双层石墨烯和三层石墨烯均可以加以调整使其产生能隙,增加控制性并用来开发半导体元件的场效晶体管。IDTechEx Research预测,2027年石墨烯市场将成长至3亿美元以上,出货量更将达到3,800多吨,其中功能性油墨和涂料会先进入市场,2018年市占率可望达到21%,但能源储存和复合材料将成为最大的应用领域,2027年的市占率分别达到25%和40%。

中兴通讯美国子公司执行长程立新表示,最快年内推出5G行动网络功能的智能型手机产品。程立新在彭博(Bloomberg)访谈中表示,新手机最快2018年底或2019年初向美国市场推出。AT&T日前表示,年内将在数十座城市推动5G行动网络服务,但并未说明有哪里几座城市。而高通(Qualcomm)也曾透露很快将开始供应支持5G网络的处理器芯片。若没有基本的建设以及芯片组的支持,包括中兴或是其它品牌手机业者将很难推动有关产品。报导指出,中兴此前已曾透过AT&T及Verizon在美国销售手机。在美国手机业者并不是特别需要与电信营运商合作来销售手机,但这类的合作伙伴关系有助于推动营销及可见度。据彭博资料显示,中兴在全球智能型手机市场表现并不算杰出,2017年第3季市占率仅2.1%。即便如此,该公司仍名列进逼三星电子(Samsung Electronics)、苹果(Apple)市场地位的大陆品牌军团之一。若顺利于2019年初发布5G手机,将成为领先市场的业者之一,甚至超前苹果或三星。目前为止,多数手机品牌都尚未发布5G相关计画,但三星曾宣布一项与Verizon Wireless共同在加州部分地区提供5G网络的合作计画。另外,美国政府于2017年时同意苹果进行5G网络测试。

根据 IC Insights 最新的2018 McClean Report, 在未来五年内, 模拟芯片的销售量预计将在主要集成电路细分市场中增长最为强劲。McClean Report预测, 该市场将以6.6%的年复合增长率迅速增加,2017年全球模拟芯片总销售额为545亿美元,预计到2022年,全球模拟芯片市场规模可达到748亿美元。McClean Report的多个方面数据显示,在集成电路市场的四大产品类别: 模拟、逻辑、存储和微元件中,未来五年模拟市场增速最高达到6.6%,而微元件市场仅为3.9%,整体集成电路市场年复合增长率为5.1% 。 2018年, 汽车专用模拟市场预计将增长15% , 成为增长最快的模拟类产品, 这个增速在WSTS统计的33种集成电路产品分类中高居第三。无人驾驶、电动汽车市场增长以及慢慢的变多的电子系统集成进汽车中驱动了汽车模拟器件的需求稳健增长。通信和消费应用仍然是信号转换模拟电路最大的应用市场。 未来五年,预计有三年信号转换器件(模数转换器、混合信号器件等)市场将继续以两位数的速度迅速增加。在经历了2017年销售额暴涨58% 之后, IC Insights认为存储器市场将回归“正常”增长模式。 到2022年,存储市场预计将以5.2%的年复合增长率增长。预测未来五年整体集成电路市场的年复合增长率在5.1%左右。2017年全球集成电路市场增速达到22%,IC Insights预计2018年全球集成电路增速将达到8%,规模达到3939亿美元,2022年全球集成电路市场规模将达到4668亿美元。

英特尔(Intel)最新公布一系列测试结果,试图表示,透过数据安抚市场芯片安全漏洞在透过安全补丁更新后,个人计算机(PC)几乎不受降速影响,同时承诺将提供更多服务器有关数据信息。根据彭博(Bloomberg)报导,英特尔最新发布的测试数据表格,显示旧款芯片在安全补丁更新后工作速度至多仅降低10%。此次测试涵盖运行微软(Microsoft)Windows 10及Windows 7操作系统的3款自2015年来的三代处理器。微软与英特尔于上周证实有关过去10年生产的芯片存在安全漏洞相关报导,表示包括PC、手机以及服务器都存在遭到网络攻击的风险。这些安全漏洞是由Google研究人员发现,并强调几乎所有PC、手机处理器芯片都存在风险。鉴于英特尔芯片占据全球PC及伺服器的绝大部分市场,此次事件备受市场瞩目。不过Navin Shenoy强调,迄今为止尚未传出任何相关的攻击事件,在紧急发布安全补丁后,相信整体影响相当有限。

存储器模块储存大厂金士顿(Kingston)前进美国消费性电子展(CES),以一系列的固态硬盘(SSD)打头阵,同时,金士顿第一款无线电竞耳机HyperX Cloud Flight和RGB电竞外围 HyperX Alloy Elite RGB机械式电竞键盘、HyperX Pulsefire Surge RGB电竞鼠标也同步在CES正式亮相。金士顿在CES中展示三款SSD产品,首先是因应U.2接口的服务器在2018年将进入主流市场后,展示的PCIe NVMe U.2 SSD,其次是2.5寸、M.2和mSATA三种接口可供选择的UV500 SATA SSD产品线D NAND技术芯片并符合 TCG Opal规范协议,最后一款是超高的性价比的A1000 M.2 PCIe NVMe SSD 产品线。金士顿表示,在储存领域上,希望能全方位从企业级SSD、加密U盘、行动生活外围到嵌入式应用等,都能够给大家提供完善的储存解决方案。有必要注意一下的是,金士顿深耕电竞领域推出的新品牌HyperX,针对游戏市场,该品牌有三大产品线会在CES亮相。金士顿旗下的HyperX也进一步指出,在HyperX Cloud Flight 无线电竞耳机方面,Cloud Flight是采用2.4GHz传输技术,电力可达30小时,且其封闭式耳罩搭配90度旋转的设计,提供电竞玩家沉浸式的游戏音效,耳罩上的控制键则可快速调整LED 效果、麦克风静音、音量和电源控制。

2017年AMD推出Ryzen系列处理器和Vega绘图芯片逆袭市场,2018年将进一步推出更多高效能运算与绘图芯片产品,包括加速处理器(APU),或搭载Ryzen处理器和Radeon Vega绘图芯片的桌上型计算机芯片。AMD也将推出全系列的Ryzen行动加速处理器,并于4月推出第二代Ryzen桌上型计算机中央处理器(CPU),抢食英特尔(Intel)市场大饼。AMD的CPU为12纳米制程制造,将给英特尔带来压力。AMD利用Zen运算架构进攻市场,由于Zen架构的性能比上一代芯片提高52%,凸显AMD正在从Vega绘图架构中脱颖而出,Vega绘图架构是AMD与NVIDIA图形芯片(GPU)竞争的产品。在绘图芯片方面,AMD推出Radeon Vega Mobile扩大Vega系列新产品,并表示其首款7纳米产品将是专为机器学习应用而设计的Radeon Vega GPU。AMD表示,目前搭载于Ryzen桌上型计算机和行动处理器中销售的Zen核心,是以14纳米和12纳米制程生产,12纳米样本正在出货当中。AMD预计将在2018年透过超轻薄本的Radeon Vega Mobile GPU扩展Vega产品系列。而遵循Vega绘图架构的Navi将采用7纳米制程生产,而AMD下一代绘图架构预计将采用7纳米以上的制程生产。

大陆近年来在大尺寸TFT LCD面板产能扩增迅速,DIGITIMES Research预估,2019年大陆厂商大尺寸TFT LCD产能即可超越韩国厂商,跃居第一,新一阶段的政策方针则是希望在下一代显示器亦即AMOLED面板产能及出货方面大幅缩小与韩厂差距。从目前个别发展形态趋势来看,京东方虽非最先研发AMOLED技术厂商,但在积极投资下,已具备相对有利竞争地位,DIGITIMES Research预估,2021年京东方于中小尺寸AMOLED面板产能可望超越乐金显示器(LG Display;LGD),跃居全球中小尺寸AMOLED面板第二大供应商。在中性发展情境下,预估2022年大陆厂商中小尺寸AMOLED面板合计产能可达1,131万平方公尺,仅次于韩国厂商,全球比重将可达33.4%,相较其在2017年仅占7.5%,明显提升。若京东方目前规划中新资本预算皆能获得地方政府支持,在积极扩张情境下,2022年京东方在全球中小尺寸AMOLED产能比重将达20%,将成为国际手机大厂不可忽视的重要面板供应来源。

IC封装市场今年仍然被预测到一个稳定的增长趋势。IC封装整体的展望与半导体行业的需求总是捆绑在一起,总体而言,根据VLSI Research的报告,2018年芯片行业预计达到2769亿美元的规模,相比2017年增长7.8%。对芯片上升的需求导致了生产产能,各种各样的封装形式、引线框架和设备的不足。与过去几年一样,2018年,封测厂将会继续面临一些挑战。首先,他们必跟上不断前进的行业需求的步伐,第二,他们也必须持续地开发新的先进的产品,由于成本原因,许多芯片制造商正在从传统的,前沿的系统级芯片(system-on-a-chip, SoC)设计,寻找一种可替代方案。获得益处的一种方法是将多个元器件放在同一个先进的封装中,它可以以更低的成本提供一个SoC的功能。尽管如此,封测厂还是根据芯片量的预测高歌猛进地进行投入。根据Yole Développement的预测,IC封装的市场,其代表了所有的封装类型,2016年达到546亿美元,从2016年到2022年,保持每年3.5%的增长率。

中美合体恐颠覆NAND Flash产业 NAND Flash上游版图再度酝酿大震动,英特尔(Intel)和美光(Micron)即将在第三代3D NAND之后正式分道扬镳,两家公司除了对技术、产品规画前景互异外,英特尔在3D NAND布局明显押宝大陆市场,不仅扩充大连12寸厂产能,业界透露英特尔后续不排除会以技术授权等方式,加速携手大陆紫光集团,届时恐颠覆NAND Flash产业,这亦是三星电子(Samsung Electronics)最担心的中美合体情况。有必要注意一下的是,大陆紫光集团与英特尔一直有意扩大合作,传出有延伸至存储器事业的迹象,业界推测英特尔亟欲断开美光的因素之一,系为英特尔大连3D NAND厂与紫光集团展开合作所做的前期布局。NAND Flash业界分析,若英特尔与大陆紫光集团合体进攻3D NAND市场,这将会是三星、东芝(Toshiba)等大厂最怕见到的情况,因为一旦大陆势力介入现在六强鼎立的3D NAND市场生态,恐让市场供需更快速失衡,陷入供过于求。

大陆出手轻重成关键 全球5G技术及应用发展动向再度于2018年CES大展成为业界瞩目焦点,随著北美AT&T及韩国SK电信(SKT)纷宣示将在2018年底前,提前鸣枪起跑启动5G商用,日本、欧洲及大陆电信营运商亦紧跟在后,各国政府均打算藉由推动全新的5G通讯技术,协助自家科技供应链发展更上一层楼,面对北美、欧洲、韩国、日本及大陆都有心提前卡位5G市场商机,5G世代国际明星赛已全面开打。大陆将新世代的5G通讯技术,视为提升大陆科技供应链技术层次、创造新兴事物的能力、服务导向及出口商机的重要武器,配合大陆拥有庞大的内需市场作为主要支持,加上大陆过去在3G、4G世代藉由技术输出,有效拓展新兴国家市场商机,大陆政府及当地电信营运商对于全球5G商机的布局,业界都睁大眼在看。

事件10:全球12吋硅晶圆需求未来五年CAGR达7.1 %,2021年缺货才能缓解

根据市调机构统计, 半导体硅晶圆缺货状况要到至2021年才会缓解,其中,全球12吋硅晶圆需求更为强劲,至2021年的五年内,年复合成长率约7.1 %,至于8吋晶圆年复合成长率约2.1%。硅晶圆厂表示,这波缺货,主要与市场供需失衡有关,新增产能有限,但大陆晶圆厂快速崛起,硅晶圆供不应求。预估12吋晶圆厂未来几年每年皆以5%的年增率攀升,等于每年全球新增20至30万片产能,仍远不足市场估计每年新增50~80万片的需求。据悉,目前环球晶的产能到2019年已被预购一空,客户已开始洽谈2020年订单,在价格稳定上涨下,法人预估,环球晶今年营收和获利可望再创新高,同步推升中美晶营运改写新记录。

事件11:AI初创企业GTI在CES上展示AI计算棒,性能比英特尔强90倍

在今年的CES上,聚集了各行业的尖端技术,参展商不乏LG、松下、海信、TCL、三星等全球科学技术大厂。AI初创企业Gyrfalcon Technology Inc.(GTI)也展示了其最新产品,Laceli™ AI计算棒。该产品将直接与英特尔子公司Movidius的Neural Compute Stick竞争。这款Laceli™AI Stick体积小巧却拥有4GB存储空间,而就在去年七月,Intel子公司Movidius推出了基于Myriad 2芯片的神经计算棒Movidius Neural Compute Stick。GTI,这家正在兴起的硅谷AI创业公司此次推出新品Laceli™AI Stick,将直面与Intel的竞争。在半导体领域,除了GTI之外,一村资本还投资了领先的模拟与混合信号芯片供应商澜起科技,知名的垂直腔面发射激光器(VCSEL)供应商纵慧光电等。GTI、澜起科技和纵慧光电等企业被一村资本所青睐,不但由于其在技术上的创新和优势,更与中国向半导体生产和消费大国大步迈进息息相关。一村资本表示,目前已储备了若干立志于向具备国际竞争力、掌握世界级核心技术、占领国际高端市场目标进发的项目和公司,其前瞻性布局已初见成效。

石墨烯及二维材料受青睐随著矽的实用性逐渐降低,石墨烯以及其它二维材料开始受到半导体界的重视,目前虽已采用砷化镓、氮化镓和碳化硅等复合材料,但仍限于特定的利基应用。研究人员正探索使用由碲、硒、硫等基本元素衍生的过渡金属二硫族化合物(TMDC) 半导体材料,结合石墨烯电导体以及电绝缘体的单层六方氮化硼(也称为白石墨烯),作为电子元件、能源和采集装置的材料。单层石墨烯具备极高的导电性,然而2D碳材料因缺乏能隙,限制了它在集成电路的使用。相反地,双层石墨烯和三层石墨烯均可以加以调整使其产生能隙,增加控制性并用来开发半导体元件的场效晶体管。IDTechEx Research预测,2027年石墨烯市场将成长至3亿美元以上,出货量更将达到3,800多吨,其中功能性油墨和涂料会先进入市场,2018年市占率可望达到21%,但能源储存和复合材料将成为最大的应用领域,2027年的市占率分别达到25%和40%。