7月6日,东兴证券举办了第一期“东兴证券高级系列宏观讲习”活动,东兴证券首席经济学家张岸元主持活动,东兴证券宏观研究员康明怡博士做了“经济周期数据处理方法”的主题讲习,众多机构投资的人踊跃参加。现应大家要求,我们将此次讲习的主要内容分享供各位投资者参考,欢迎交流!

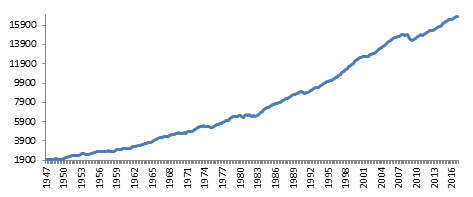

原始宏观时间序列包含两个方面的信息:长期趋势和短期波动。以美国季度GDP为例,从1947年至今,数据整体是往上走的,这是确定性的趋势。同时数据的展开也是有波动的,整体体现为上涨的趋势中伴随着短期波动。

由于人口结构的缓慢变化、科学技术红利的缓慢释放、观念、制度、政策的转变,一般认为可持续的长期发展是确定性的,而短期波动却是经济不确定性的集中体现。作为个体而言,我们在确定性环境下的经济行为和在不确定性环境下的经济行为显然是不一样的。对应到宏观数据,各经济变量、指标在长期趋势和短期波动中的表现也不一样。简单而言,长期趋势数据的性质是增长理论研究的对象,而短期波动则是经济周期理论研究的对象。

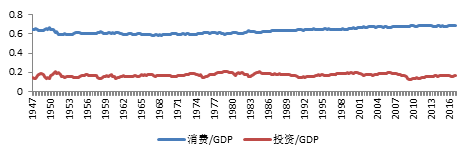

增长理论从Solow模型开始至今已经有了非常成熟的研究结论:发展中的经济体最终都会收敛到各自的稳态。稳态的含义有以下几点:1)主要经济变量(GDP及其构成、TFP、资本存量、就业)的增速是趋同的,且为常数。2)劳动时间趋于稳定(比如一天稳定在8小时左右)。一般认为美国等发达国家已经到达各自的稳态。从数据看,美国GDP构成占比长期稳定,消费在70%左右,投资在20%。因此,在长期趋势下,主要经济变量和GDP高度相关,而劳动时间(或者就业率)与GDP没有相关性。

长期趋势下的数据特点和短期波动中的完全不同。比如资本存量在经济周期中表现的和GDP的波动关系不大,投资的波动性一般是GDP的3倍以上,而就业率与GDP波动高度相关。这些都是从长期确定性环境转换为短期不确定环境下数据特性的巨大差异。因此,经济研究中有很强的意愿希望可以从原始的数据中将长期和短期的信息分离开,进行不同的研究。

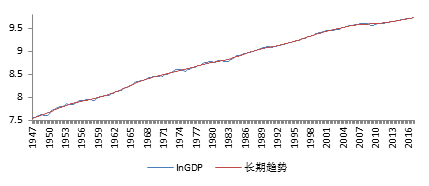

其中lny是对原始数据的对数化处理,g是lny中的长期趋势部分,c是短期波动部分,,T是时间序列的长度。

HP滤波在长期趋势和短期波动两者间的分拆有权衡,它允许长期趋势增速有缓慢变化,而不是所有的波动都归为短期波动。参数λ越大表示对长期趋势增速的变化容忍度越低,一般季度数据采用1600,年度数据采用400。对于ג的取值在学术界一直有批评的声音,认为其取值依赖的依据并不严谨。真实的操作发现,不同λ的取值虽然会影响短期波动数据标准差的绝对大小,但对不同数列的标准差相对值没有过大影响。

经济周期理论中各经济变量的实际研究对象是拆分后的短期波动项c,c的数值代表当期变量偏离长期趋势的百分比,c的标准差等指标代表相应经济变量在经济周期中的性质。以美国GDP为例,下表是对1947:1-2017:1的季度数据来进行HP-filtering后得到的其中一个时间点数据的拆分情况。在今年1季度,美国GDP偏离长期趋势-0.116%。

通过HP滤波拆分,我们大家可以发现关于美国GDP数据(季度/年度)的以下几点特征。

1) 长期趋势增速缓慢下降,年度数据的长期增速降至1.6%,和2016年GDP增速相当;

3) 美国经济周期在80年代中期前后有着明显的变化:80年代中期以前周期较为频繁,甚至3年就又面临一次经济危机,波动幅度也比较大,达到偏离趋势4%;80年代后期开始经济变得更加稳定,周期时间变长,波动幅度也降到2.5%以下。

以上能够准确的看出一国经济周期的频率和幅度不是一成不变的,随着经济政策、格局的变化,经济周期的基本结构特征也会发生明显的变化。80年代中期,全球掀起了贸易、金融一体化的浪潮,人们对货币和通胀的认识也开始转变,所有这一些因素都大幅度的降低了经济波动风险,增强了经济的稳定性。

关于HP滤波历来有很多争议,比如它会产生原始数据所没有的相关性;它的求解会用到未来的数据来计算当前的趋势;对数据两端的数据点处理不够好等等。但是和其他filter比较,HPfilter的数据特征大部分很稳健,因此学术界仍在普遍的使用。最后,应注意到长期趋势并不意味着所谓的潜在生产力。

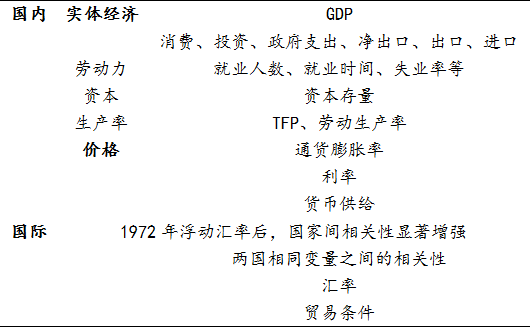

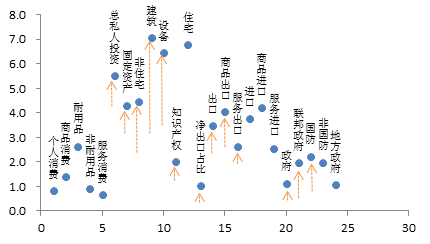

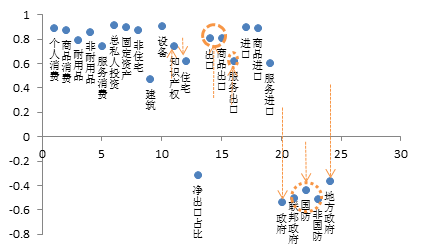

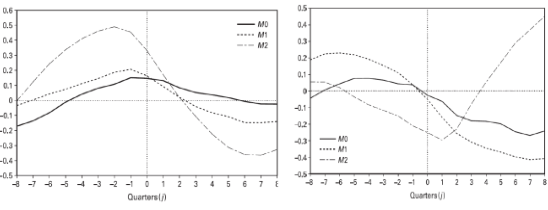

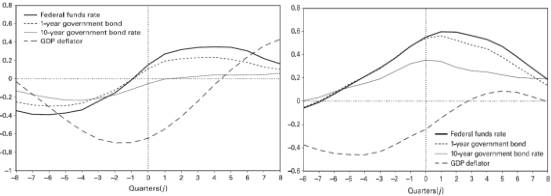

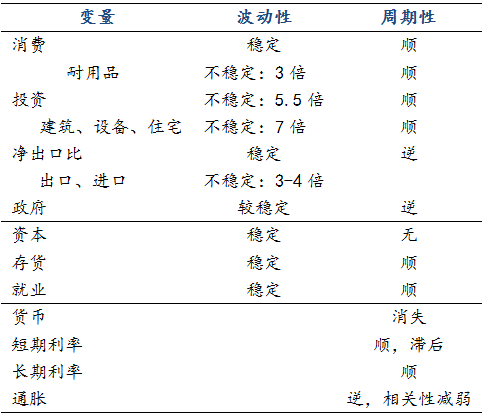

经济周期理论研究的主要对象分为实体经济变量和价格变量,如下如图所示。衡量的测度主要是相对于GDP的标准差和与GDP的相关性。

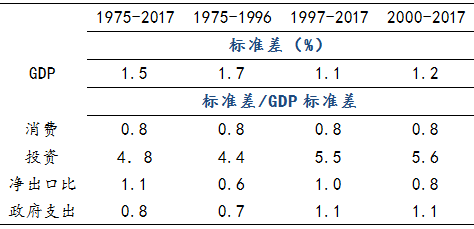

我们采用美国1975-2017年的季度数据,并对前期(75-96)和后期(97-17)进行对比。

波动率:与图4中短期波动曲线展示的一样,美国经济周期的波动率整体在下降,由前期的1.7%下降到后期的1.1%。GDP构成中,私人消费及其各细分项(耐用品除外)较为稳定,是GDP波动率的0.8倍;净进口占比和政府支出的波动率和GDP相当。而投资、出口和进口波动非常大,分别是GDP波动率的5.5倍和3倍。其中投资的主要构成设备、建筑和住宅达到7倍。出口和进口中60%为中间产品,归为投资品类,故具有高波动率特征。

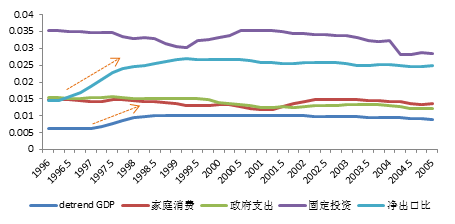

图6中橘色虚线箭头表示该变量的波动率从前期到后期的变化。能够准确的看出除了消费以外,投资、出口、联邦政府支出在后期变得更加波动,我们大家都认为是受到了07年金融危机的影响。

相关性:除政府支出以外,各经济变量与GDP的相关性较为稳定。GDP构成中,消费、投资、出口、进口及各细分项都显示出了强顺周期性,非常符合经济直观;其中出口的顺周期性由弱变强。净进口占比具有弱逆周期性,也符合国际经济周期理论。它表示当美国经济变强时,国内会加大投资,从而进口需求(主要为投资品)会超过出口,账面上表现为贸易赤字和资本流入。变化较大的是政府支出,由弱顺周期变为强逆周期,这同样表现出政府在07年金融危机中的政策转变。

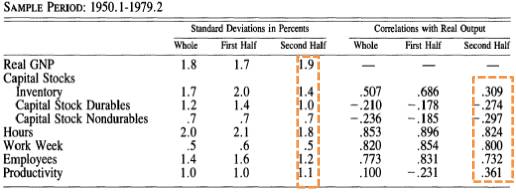

生产要素是供给方的经济变量,主要有资本、劳动和生产率。总体来说这些变量都较为稳定,波动率都比GDP要小,但相关性比较不一致。资本存量总体与GDP无显著的相关性,只有占比极小的存货存量显示出顺周期的特点。劳动力市场的各项指标都显示出了顺周期性。劳动生产率(GDP/就业人数)表现出顺周期性。在文献中,利用资本存量与周期无关的特点计算出的TFP表现出强顺周期性,而TFP的冲击是经济周期理论中最基本的产生经济波动的假设外生冲击。

注:由于资本存量比较难以获得,我们摘取了原作者论文中的结果,样本覆盖的时间段与文中其他结果不同:1950-1979。相应变量的性质并没有随时间而有根本性的变化。文中我们采用的是标出来的数据,时间最接近现在。

M2:84年后M2与GDP的相关性变得毫无规律。随着国际化浪潮在实体贸易和金融层面的双双铺开,美元国际化程度加深。下图显示出84年前M2与GDP有着非常强的正相关性,并且领先GDP2个季度左右;而84年后M2与GDP的相关性变得毫无规律,已无任何领先指标的特性,也变为弱逆周期变量。

利率:与M2相反,利率在经济周期中的地位逐渐重要。FFR和短、长国债利率在84年后都显示出强顺周期性,但短期利率并没有显示出像M2在84年以前一样的领先性,总体看,反而是滞后于GDP,这表明美联储利率政策的调整。

通货膨胀:通货膨胀的周期性也发生明显的变化,这表明人们对通胀的态度发生了转变。80年代中期前,人们对通货膨胀和负债的认识比较保守,认为所有的通货膨胀都是经济过热的表现,国家负债也不能太多。84年前,通胀(GDP deflator)表现出领先的强逆周期性,即假如慢慢的出现通胀,接下来的2个季度大概率会出现经济收缩。84年后通胀的强逆周期消失,领先性也消失(超过4个季度的相关性一般毫无意义)。根据对近期经济数据的观察,我们猜测近10年通胀的周期性可能已发生反转(顺周期)。

以美国经济周期为例,经济周期在不同阶段内的特征会发生明显的变化,其中实际变量的特征相对来说比较稳定,而价格变量的特征变化很大。

国际经济周期理论主要研究两大问题,一是在不同法律、文化、制度下,各国的经济周期是不是真的存在共性,二是国家间的经济波动是如何互相影响的。

1)发达国家的经济周期具有共性。虽然不同国家整体经济的波动率(GDP的标准差)各有不同,但是实体经济的主要宏观变量(政府支出除外)的相对波动率和周期性与美国并无明显差异。这表明一个经济体内部的经济周期是由一些本质的市场规律所决定的。

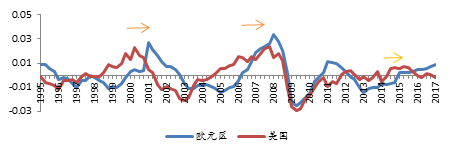

2)国家之间的经济周期具有同步性。国家间经济波动的相互影响是由两国相同经济变量的相关性来描述的,比如两国GDP的相关性,两国就业率的相关性等等。研究表明在1972年以前,国家间的相关性几乎为零,即两国的经济波动互不影响。而1972年后,国家之间的周期波动开始呈现正相关性,即国家间的经济周期的同步性随着浮动汇率的实施而愈来愈强。

3)美国经济周期领先其他发达国家,就业市场尤为明显。总体来说,欧元区的经济周期滞后于美国的经济周期,这在当前的全球经济复苏中也能反映出来。美国最先走出07年金融危机的泥潭,而欧元区直到2016年下半年才开始逐渐明朗化。此外,每个国家滞后美国经济周期的程度是不同的,如英国的经济周期几乎与美国同步,滞后现象几乎没有。

1)和2)一直是理论研究中的难点。文献中最具有影响力的文章是哈佛大学教授Gopinath于2007年发表的,她认为新兴市场的高波动率更取决于长期趋势的高波动性而不是短期波动。这一观点恰好可以解释为什么消费比收入更具有不稳定性。因为相比当前收入水平,当期消费受一生总收入的影响更大,而长期趋势的波动对消费的人的一生总收入会产生同幅度的影响。

3)顺周期的净出口占比体现了新兴市场长期依赖于出口发达国家、内需不足的经济结构。当发达国家经济需求高涨时,会刺激新兴市场的出口,从而促进新兴市场经济。这一逻辑对发达国家不成立。这说明新兴市场的经济独立性较弱,整体内部经济的循环尚未建立,比较依赖外部环境。

中国并不是新兴市场中的特例,整体符合新兴市场的周期特征。总体来说,长期趋势的波动占中国经济波动的主导地位,经济短期波动尚不是当前的主要矛盾,但重要性在提高。经济周期的性质随时间变化明显,多个方面数据显示1997年后我们国家的经济周期的特征较为稳定也是合理的。我们大家都认为目前,对于既有经济周期理论在中国的运用应该相对谨慎。但在未来,长期趋势稳定后,周期的重要性将会愈来愈凸显。

从增长理论的角度说,我国还在收敛到长期稳态的路径上。在这一收敛路径上,要经历快速地发展---中速发展---低速稳态这些阶段。而我国尚处于从快速地发展到中速发展的过程中,长期趋势波动在一段时间内仍将占主导地位,但周期的重要性在慢慢上升。

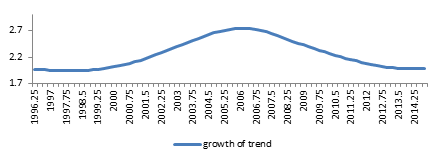

下图显示出我国在2001年加入WTO后迎来了第三个10年的快速地发展期,长期趋势的季度增速在2006年达到顶点,2.8%。07年金融危机对我国出口造成重创,长期趋势增长回落到2001年以前的水平。可见,出口是我国增长的最主要动力。

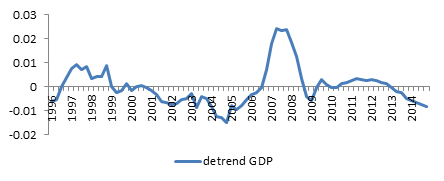

而同期的短期波动在2001-2006年的表现恰恰说明在我国长期趋势变化分析的重要性。我们大家可以看到HP滤波将2001-2007年的快速地增长全部归到了长期趋势中。如果仅看短期波动,这段时期的短期波动在长期趋势线年反而经济繁荣的错误结论。2012年后我国处于L型的底部,增速相对平稳,这时短期波动传达的信息相对来说还是比较有意义。数据表明我国在2009-20104万亿刺激作用消失后,2013-2014年处于经济不振的状态。

注:这一数据包所得出的中国GDP的标准差远低于文献中的值,其他数据结果与文献中并不矛盾。

由于前期长期趋势波动较大,经济短期波动特征在1997年以后有明显变化也愈加合理。由于我国季度数据的质量不够,个人会使用了Higgins, Dan Waggoner, and Tao Zha (2016)整理的1996-2014年季度数据来描述我国近期的短期波动。

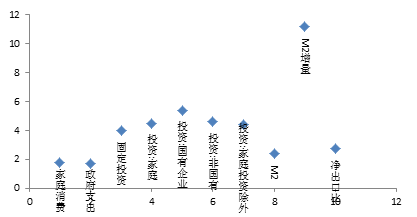

波动率:GDP波动率逐步稳定: 由1978-1991年4.09%下降到1992-2006年2.14%(Gao(2007)),1996-2014年间进一步下降,为0.7%,低于美国的波动率。消费的波动率高于GDP。投资与其他几个国家一样具有高波动率特点,约为GDP的4倍。其中国有企业投资波动率最高,为6倍。(由于细分项中家庭投资的波动与其他细分项投资波动是反向的,因此总投资的波动率较低。)此外,我国政府支出也表现出高的波动率,体现出我国政府在经济发展中的作用。净出口比波动较高,为GDP的2倍,高于发达国家水平(约为1倍)。M2存货波动率为GDP的2倍,增量的波动率最高,为GDP的11倍左右。

在 1996-2016期间,波动率变化最大的是净出口占比。以十年为滚动窗口,净出口比标准差从1996年3季度-2005年2季度这一10年开始陡增。这是因为样本点逐渐涵盖了2007年后的净出口比。这表明我国净出口状况在07年金融危机期间发生了重要变化,波动率上升66%,净出口占比波动率的上升导致了GDP波动率同步抬高。

相关性:GDP的主要构成消费、投资和政府支出的顺周期性并不明显,其中消费、政府支出与GDP的相关性仅为0.25左右,投资更弱。投资细分项中家庭投资显示出一定的逆周期性。唯一显现出强顺周期的是净出口,这一点符合新兴市场特征。M2存量、增量均与短期波动关系不大。

相关性在10年滚动窗口中看变化较大。整体从1997-2006年10年窗口后开始增强,这表明07年我国进入L阶段底部后,长期趋势增长稳定,从而短期波动性质慢慢凸显:消费和净出口占比的强顺周期性明显,政府的顺周期近期会降低,投资的顺周期有所抬升。消费的顺周期性提高后稳定在0.5左右,高于整体样本(1996-2014)的相关性。政府支出从2003-2012年10年窗口后下降至0.4。净出口比相关性从0.15上升至0.65,后下降至0.45。投资从1998-2013期间的样本点多显现出逆周期性,随后相关性有所提高。从投资细分项看,总投资的弱周期性主要有家庭投资的逆周期引起,剔除家庭以外的投资近期有表现出增强的顺周期性。