集微网消息,近日,在《A股射频滤波器企业大PK:卓胜微VS信维通信VS麦捷科技》一文中,集微网主要在业务结构、业绩及滤波器布局方面,对射频前端厂商卓胜微、信维通信和麦捷科技进行了对比分析,上述企业的滤波器业务占比均较低,业绩出现分化现象,尤以卓胜微的毛利率遥遥领先,同时对滤波器的布局也各有差异。

而5G基站的加速推进不仅带动了5G设备供应商产品销量的增长,令上述射频滤波器厂商受益,亦催生市场对陶瓷滤波器的需求。据研究机构测算,5G建设高峰期为2020-2023年,5G基站数约是4G基站数的1.5倍,将近850万台,按每个基站3面天线个滤波器估算,陶瓷介质滤波器市场需求达16亿只。

在5G基站的需求下,我国陶瓷滤波器厂商迎来业绩的新增长点,从陶瓷滤波器终端企业来看,包括华为、爱立信、中兴、诺基亚、大唐移动等近10家;而陶瓷滤波器生产和代工企业则高达20多家,囊括灿勤科技、艾福电子、国华新材、武汉凡谷、大富科技等。

目前,武汉凡谷、春兴精工及大富科技等上市企业的5G陶瓷滤波器产品已实现量产,且毛利率也在逐步提升。同时,在未上市的企业中,灿勤科技作为全球首家实现5G介质波导滤波器大规模量产的厂商,近年来业绩持续暴增,也令行业对此“业绩黑马”备受关注。

基于此,本文将对四家陶瓷滤波器厂商:灿勤科技、大富科技、武汉凡谷和春兴精工,在业务结构、业绩及客户结构方面作出对比。

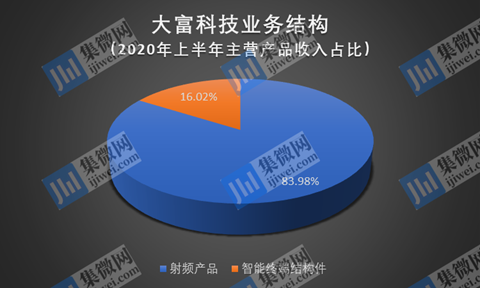

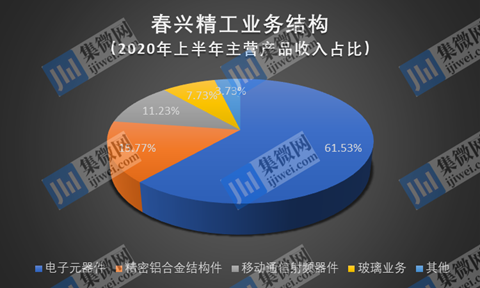

从业务结构来看,2020年上半年,上述四家企业的主要营业产品收入占比各有侧重。其中,灿勤科技和大富科技的业务结构较为集中,主要营业产品营收占比达八成以上,收入主要以滤波器和射频产品为主;武汉凡谷和春兴精工的业务结构则较为多元,滤波器产品的营收占比不足五成,其余产品还包括双工器、电子元器件等。

从各企业来看,灿勤科技主要是做微波介质陶瓷元器件的研产销,产品有介质波导滤波器、TEM介质滤波器、介质谐振器、介质天线等多种元器件,大多数都用在射频信号的接收、发送和处理,在移动通信、雷达和射频电路、卫星通讯导航与定位、航空航天与国防科工等领域得到普遍应用。2019年,其主要营业产品滤波器、低互调无源组件、天线亿元,营收占比为95.45%、2.51%、1.22%和0.82%。

大富科技主营业务是移动通信基站射频产品、智能终端产品、汽车零部件的研发、生产和销售。其中,移动通信基站射频产品有射频器件、射频结构件等移动通信系统的核心部件,产品主要使用在于 2G-5G 全系列移动通信系统。产品涵盖智能终端、消费类电子等众多领域,2020年上半年,其主营射频产品和智能终端结构件分别实现盈利收入8.81亿元和1.68亿元,营收占比为83.98%和16.02%。

武汉凡谷的主体业务是从事射频器件和射频子系统的研产销和服务,基本的产品为滤波器、双工器、射频等子系统,应用于2G、3G、4G、5G等通信网络。2020年上半年,其主要营业产品双工器、滤波器、其他及射频子系统分别实现盈利收入3.18亿元、2.83亿元、0.77亿元和0.15亿元,营收占比分别为45.95%、40.79%、11.06%和2.20%。

春兴精工聚焦“通信射频器件与结构件、消费电子玻璃业务、汽车结构件、电子元器件分销”四大主体业务板块,在移动通信领域,其以射频技术为核心,为客户提供无线射频基站相关的天线、滤波器、微波设备、介质产品、双工器、塔放、合路器等全系列射频器件、结构件产品及解决方案。2020年上半年,其主要营业产品电子元器件、精密铝合金结构件、移动通信射频器件、玻璃业务和其他营收分别实现18.92亿元、4.85亿元、3.45亿元、2.38亿元和1.15亿元,营收占比为61.53%、15.77%、11.23%、7.73%和3.73%。

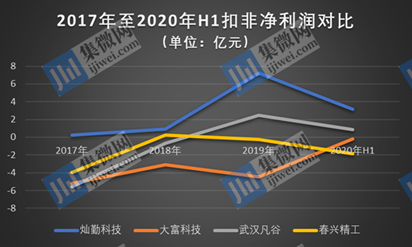

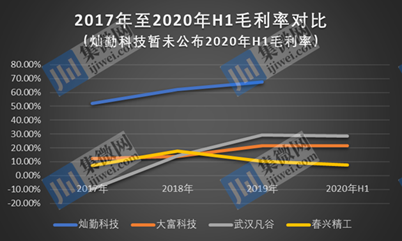

在业绩方面,根据公司年报,分别统计出四家企业近三年营收、扣非净利润、增长率及毛利率情况如下:

在营收规模上,由大至小排序分别为春兴精工、大富科技、武汉凡谷和灿勤科技。显而易见,灿勤科技的营收规模与其余三家企业有很大的差距,尤其与春兴精工的营收差距更超出了20亿元。

不过,在营收增幅方面的情形却截然相反,尽管灿勤科技的营收规模比较小,但增长性却不可以小看。在其余企业业绩出现波动或下滑的同时,营收规模最小的灿勤科技却一路高歌猛进,营收逐年大幅度增长,三年间,其营收在2017年仅有1.20亿元,2018年开始快速提升至2.71亿元,到了2019年,直接增长到14.08亿元,营收增长超过了11倍!

反观其余企业,近三年的营收均显现出较为频繁的波动,在今年上半年更都出现业绩下滑现象,可见尽管三家企业的营收规模相对较大,但业绩增长并不稳定。

同时,上述业绩波动的情况在扣非净利润上也得到了充足表现,近年来,除灿勤科技的扣非净利润保持快速地增长以外,其余三家企业均出现不同程度的下滑现象。其中,大富科技的扣非净利润从2017年至2020年上半年以来都呈负数,2017年更是同比一下子就下降了9300%!此外,武汉凡谷和春兴精工的扣非净利润最大跌幅均达到300%以上,最大增幅则分别超过400%和100%。

整体来说,上述企业业绩波动的问题大多受行业原材料供应成本变化、通信行业周期性波动、国际贸易摩擦和新冠疫情等因素的影响,同时,由于上述企业对客户的依赖较大,客户订单需求量的波动也较大程度上对业绩造成影响。

具体来讲,武汉凡谷2017年至2018年的净利润持续亏损,系基本的产品的售价持续下降、产能未得到充分释放,和原材料价格持续上涨,使其产品成本与售价倒挂的现象持续存在。2019年,受益于射频器件商品市场需求的提升及产能得到充分释放,使其营收及毛利率同比实现较大增长;同时降本增效工作也对其当期业绩的提升作用明显。

而大富科技2017年扣非净利润创新低,同比暴跌逾9300%,其表示,系受通信行业周期性波动及国内外运营商网络建设放缓的影响,令其主要客户的真实需求均出现了显而易见地下降,其中通信业务收入出现较大幅度下滑,直接影响了其主要经营业务收入。

此外,对于春兴精工而言,近年来其扣非净利润多数为负,仅在2018年扭亏为盈,就此波动其表示,系消费电子业务逐步投产,公司产能利用率较低,新增产能致折旧费用增加。2018年其推行组织架构改革、降本增效,主营业务和净利润实现双增长,使其整体业绩扭亏为盈。而今年上半年其业绩由盈转亏,则受疫情和客户破产所致。

另外,从毛利率来看,整体由高至低依次为灿勤科技、武汉凡谷、大富科技和春兴精工。其中,灿勤科技独领风骚,它的毛利率超过了60%,与其余企业拉开较大差距,从某些特定的程度上来说,其产品竞争力也最为突出。与之相对,营收顶级规模的春兴精工,它的毛利率却最低,整体还呈下降水平。而武汉凡谷和大富科技的毛利率则不相上下,均在20%左右,整体呈小幅增长趋势。

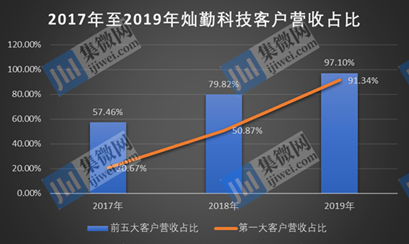

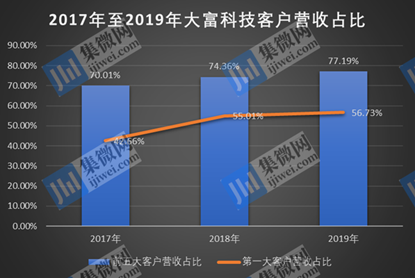

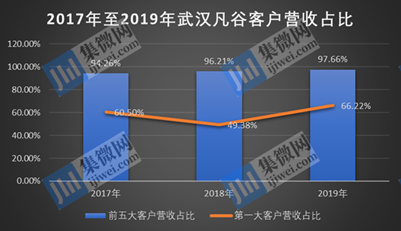

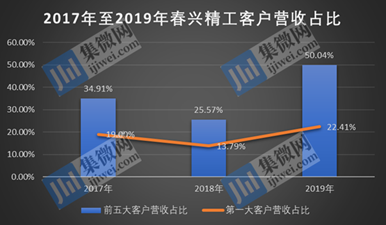

客户方面,四家企业的客户均包括爱立信和华为等,分别对比各企业前五大客户和第一大客户的销售金额占据营业收入的比例发现,2017年至2019年,四家企业前五大客户的营收占比均逐年上升,第一大客户的营收占比也同步增加,进而使灿勤科技、大富科技和武汉凡谷对大客户依赖的风险日益加深。背后的原因主要在于,上述三家企业的滤波器业务占据收入的较大比重,而该业务的客户主要就是华为。

相较而言,春兴精工的主营业务结构较为多元,除滤波器外还涉及电子元器件、精密铝合金结构件等产品。所以,尽管其射频器件业务的核心客户也包括华为,但其前五大客户的营收占比仍相比来说较低,第一大客户的营收占比也并不算高。

也就是说,在5G基建如火如荼的建设下,华为作为5G基站的建造商,对相关滤波器的需求也大幅加大。这对于以华为为主要客户的陶瓷滤波器厂商来说,对华为的依赖程度自然也慢慢变得明显。

具体来看,灿勤科技目前已与客户H、爱立信、大唐移动等通信设施生产商建立了合作,并于2019年成为客户H的战略核心供应商。三年间,其来自前五大客户的收入占据营业收入的比例为57.46%、79.82%和97.10%,来自第一大客户的收入占据营业收入的比例是20.67%、50.87%和91.34%。从营收占比来看,其第一大客户“客户H”的营收占比逐年急速攀升,“大客户依赖症”凸显。

众所周知,“客户H”就是华为,也就是说,其业绩于近三年实现暴增,背后的主要功臣就是华为,随着大客户占比在逐年提升,从5G基站建设的战略来看,灿勤仍是最大的受益者。

再来看大富科技,其主要客户是国内外领先的移动通信主设备商、智能终端厂商与汽车厂商等,包括华为、爱立信、诺基亚、苹果、特斯拉等客户,并多年蝉联华为金牌核心供应商。三年间,其前五大客户营收占比分别为70.01%、74.36%和77.19%,第一大客户占年度销售总额比例为42.66%、55.01%和56.73%,同样对单一客户的依赖性较大。

武汉凡谷主要客户为通信行业下游的移动通信设施集成商,如华为、爱立信、诺基亚等,下游客户的市场集中度较高。前五大客户营收占比分别为94.26%、96.21%和97.66%,第一大客户的营收占比为60.50%、49.38%和66.22%,客户集中度较高。

春兴精工已与通讯设备系统集成商爱立信、诺基亚、三星等合作,其中,射频器件业务与下游核心客户客户H、诺基亚、爱立信、三星等建立起稳固的战略合作伙伴关系。近三年,前五大客户营收占比分别为34.91%、25.57%、50.04%,第一大客户的营收占比为19.00%、13.79%、22.41%,与前三家企业相比,其前五大客户的营收占比并不高,对第一大客户的依赖性也较低,不过,2019年,其前五大客户营收占比明显提升,主要受当期前两大客户销售额提升的影响。

整体来说,在5G新基建的带动下,具有小型化、轻量化、低损耗及性价比等优势的陶瓷滤波器慢慢的变成为主流。同时在目前四大基站终端中,华为和爱立信也更倾向于陶瓷介质滤波器,在下游客户的助推下,上述四家陶瓷滤波器供应商也迎来新的发展机遇。(校对/Jack)

中国新能源汽车行业2024年10大趋势预测:油电同价力争 多模态大模型上车

2023年半导体产业IPO“遇冷”:上市/受理企数降幅超35% “撤单”企数增长82%

【一周IC快报】美国商务部新增13家中国公司进入“未经验证清单”;美国将启动半导体供应链审查;商务部、科技部公布《中国禁止出口限制出口技术目录》:稀土、集成电路技术在列……

消费电子行业需求疲软,德赛电池H1净利润同比预降39.83%-46.33%

【每日收评】集微指数跌1.99%,三星电子、美光科技正规划将DRAM价格调涨15%-20%